آموزش نصب اپلیکیشن اندروید Livetse بر روی کامپیوتر

آموزش نصب اپلیکیشن اندروید Livetse بر روی کامپیوتر

2025-11-25 حامد عبدی پور

2023-03-02 حامد عبدی پور

در این بخش شما مهم ترین و حرفه ای ترین پارامترهای تابلوخوانی بورس تهران را بدون نیاز به دانش برنامه نویسی و فیلترنویسی مشاهده خواهید کرد و همچنین قابلیت فیلترنویسی نیز در این بخش وجود دارد. در واقع یک راه آسان برای پیدا کردن سیگنال های خرید یا فروش سهم های بورس تهران با چند کلیک ساده است، به طوری که سهم های دارای ویژگی مد نظر شما با اعمال چند تنظیم ساده از بین 800 نماد بورسی پیدا می شود. در این مقاله تک تک پارامترهای موجود در دیده بان که جزو مهم ترین پارامترهای تابلوخوانی هستند را توضیح خواهیم داد. همچنین ویژگی های این بخش را نیز بیان خواهیم نمود.

توجه: در صورتی که حوصله خواندن متن را ندارید می توانید با دیدن یک ویدئوی 17 دقیقه ای که در انتهای صفحه قرار دارد از محتوای کامل نوشته ها مطلع شوید!

برای رفتن به دیده بان وب سایت livetse کافیست از منوی بالایی گزینه دیده بان را انتخاب کنید.

این دیده بان برای دو سطح اشتراک نقره ای و طلایی فعال است. کاربران طلایی به تمام پارامترها دسترسی دارند ولی کاربران نقره ای به بخشی از این پارامترها دسترسی دارند. تفاوت سطوح کاربری و سطح اطلاعات ارائه شده را می توانید در اینجا مشاهده کنید.

همانطور که در تصویر مشخص است، دیده بان دارای بخش های مختلفی است که با عدد در تصویر مشخص شده است.

1: با استفاده از کلید نمایش فیلتر، بخش فیلتر فعال می شود و می توانید برای هر ستون فیلتر بنویسید. همچنین می توانید این قسمت را پس از اعمال فیلتر، غیر فعال کنید تا تعداد پارامتر بیشتری را در یک صفحه ببینید.

2: با استفاده از این کلید می توانید صندوق های درآمد ثابت را نمایش دهید یا آن ها را از لیست حذف کنید.

3: با استفاده از گزینه تنظیمات ستون می توانید نحوه ی چینش ستون ها و نمایش ستون ها را به دلخواه خود تغییر دهید.

4: با استفاده از گزینه انتخاب صنعت، می توانید صنایع را انتخاب کنید و نمادهایی که در آن صنعت هستند را مشاهده کنید.

5: با استفاده از گزینه پایین میتوانید تعداد نمادهایی که می خواهید در یک صفحه مشاهده کنید را تنظیم کنید. همچنین با فلش های اطراف آن می توانید بین صفحات جابجا شوید.

6: با استفاده از این گزینه می توانید نماد بخصوصی را جستجو کنید. همچنین این بخش در اضافه کردن نماد به واچ لیست شما کاربرد دارد.

7: با استفاده از این قسمت می توانید واچ لیست برای خود تهیه کنید. همچنین می توانید واچ لیست ها را اضافه یا حذف و یا ویرایش کنید.

در این قسمت لینک به صفحات tsetmc، بخش تکنیکال و بخش نوتیفیکشن وجود دارد.

لازم به ذکر است که بخش تکنیکال وب سایت لایو تی اس ای کاملا رایگان بوده و دیتای تعدیل شده عملکردی را ارائه می دهد.

در صورتی که نماد جزو خروجی استراتژی تحلیل هوشمند (مانند شکست خط روند نزولی، شکست مقاومت، رسیدن به حمایت، کف روند صعودی و …) باشد در این جا نام استراتژی نشان داده می شود.

لازم به ذکر است که این استراتژی ها حاصل الگوریتم هوش مصنوعی مخصوص وب سایت لایو تی اس ای می باشد

در این بخش میزان خرید و فروش سهامداران عمده به لحاظ ارزشی بر حسب میلیارد تومان و همچنین بر حسب ارزش خرید یا فروش تقسیم بر ارزش شناوری سهم نشان داده می شود.

لازم به ذکر است که این اطلاعات مربوط به تغییرات سهامداران عمده روز معاملاتی قبل است. همچنین اطلاعات دیده بان تا قبل از شروع معاملات (ساعت 9) مربوط به روز معاملاتی قبل است. یعنی اگر حین بازار به این قسمت نگاه می کنید، این اطلاعات مربوط به روز معاملاتی قبل است. و اگر قبل از شروع معاملات (مثلا در مچینگ ساعت 8:45 صبح) به این جا نگاه می کنید، اطلاعات مربوط به 2 روز قبل است.

در این ستون حجم امروز به میانگین ماه سهم (22 روز معاملاتی)، حجم امروز به شناوری سهم (شناوری الان سهم) و حجم امروز به کل سهام شرکت گزارش می شود. واحد این ستون درصد است. لازم به ذکر است که در محاسبات حجم های میانگین، از حجم تعدیل شده استفاده شده است یعنی افزایش سرمایه و …. در نظر گرفته شده است.

نکته: با توجه به اینکه ستون های حجم معاملات امروز و ارزش معاملات امروز سهم نیز وجود دارند، با تقسیم حجم معاملات امروز (یا ارزش معاملات) به نسبت های فوق، می نوان حجم (ارزش) شناور سهم، حجم (ارزش) کل سهام شرکت و حجم (ارزش) معاملات میانگین ماه را بدست آورد.

در این قسمت ، درصد قیمت آخرین، پایانی، اولین قیمت، کمترین قیمت امروز، بیشترین قیمت امروز، آستانه مجاز بالا، آستانه مجاز پایین، اختلاف آستانه مجاز بالا با آخرین قیمت (تا صف خرید چند درصد فاصله است) و اختلاف آخرین قیمت از قیمت پایانی (جهت یافتن الگوهایی مانند الگوی ساعت و الگوی تیک و … ) آورده شده است. واحد ها بر حسب درصد است.

در ستون سرانه خریدار حقیقی و سرانه فروشنده حقیقی در دیده بان، بر حسب میلیون تومان گزارش شده است.

در ستون سرانه خرید ارزشی در دیده بان، میانگین 3 روزه سرانه خریدار حقیقی و میانگین 5 روزه سرانه خریدار حقیقی آورده شده است.

لازم به ذکر است که میانگین گیری شامل امروز نمی شود و شامل روزهای قبل که سهم معامله شده است می شود. به عبارت دیگر، منظور از 3 روزه، شامل دیروز، پریروز و پس پریروز است که سهم معامله شده است و منظور از 5 روزه، 5 روز معاملاتی گذشته (غیر امروز) است.

همچنین میانگین گیری به صورت وزنی انجام شده است.

به عنوان مثال سهمی که صف خرید بوده را در نظر بگیرید. اگر در دیروز 100 میلیون برگه حجم خورده با سرانه خریدرار حقیقی 20 میلیون تومان، و در روزهای قبل آن 1 میلیون برگه حجم خورده با سرانه 120 میلیون تومان، میانگین 3 روزه سرانه خریدار حقیقی به سمت 20 میلیون تومان خواهد بود (دقیقا 21.96 میلیون تومان) چون عمده حجم در روز آخر معامله شده است.

در ستون قدرت نسبی حقیقی سهم ها برای امروز، و میانگین قدرت نسبی حقیقی 3 روزه (غیر امروز) و 5 روزه (غیر امروز) آورده شده است. میانگین گیری به صورت وزنی انجام شده است.

قدرت نسبی حقیقی مفهومی نزدیک به قدرت خریدار حقیقی با کمی تفاوت است که عیب های آن را ندارد. «جهت آشنایی بیشتر با این پارامتر، در اینجا کلیک کنید.»

جامپ حجمی معاملات، مفهومی جدید است که برای اولین بار در دیده بان سایت livetse معرفی شده است. منظور از جامپ حجمی، حجم های ناگهانی قابل توجه در سهم ها است. واحد این ستون درصد است که بیانگر این است که چند درصد از معاملات سهم شامل جامپ حجمی بوده است.

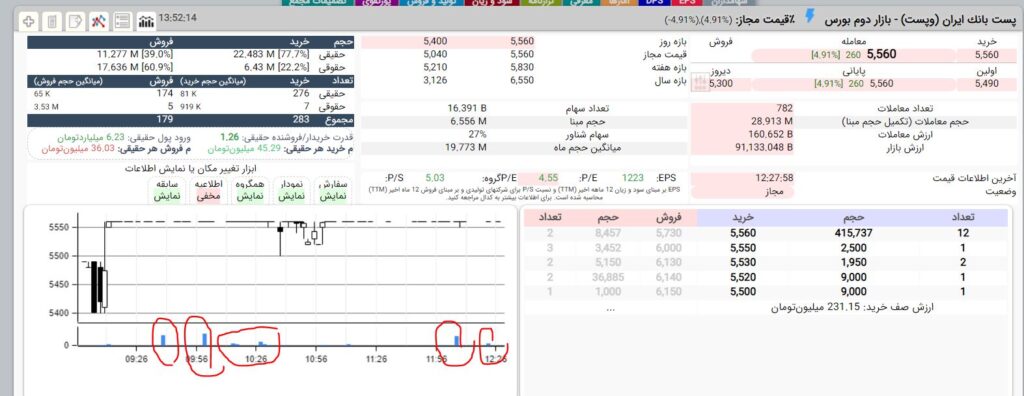

به عنوان مثال در سهم وپست، جامپ حجمی معاملات عدد 53 را نشان می دهد که بیانگر این است که 53 درصد حجم معاملاتی امروز سهم، به صورت یکجا و درشت جابجا شده است.

پول درشت حقیقی در دیده بان، به پولی گفته می شود که به صورت درشت و یک جا خرید یا فروش می شود. عموما افرادی که سرمایه زیادی دارند، خرید یا فروش هایی که انجام می دهند عموما درشت انجام می شود. به پول درشت حقیقی، پول داغ نیز میگویند.

عموما رصد پول درشت حقیقی، یکی از پارامترهای مهم دیده بان در تشخیص روند سهم است. به عبارت دیگر پشت دست بزرگان بازی کردن عموما منجر به سود خوبی خواهد شد. این بخش دارای ستون های مختلفی است که تک تک توضیح می دهیم:

تعداد خرید: تعداد خریدهای درشت را نشان می دهد.

ارزش خرید: مجموع ارزش خریدهای درشت طی امروز را نشان می دهد.

درصد خرید: ارزش خرید درشت حقیقی تقسیم بر ارزش خرید حقیقی امروز نماد است. که بیانگر این است که چند درصد خریدهای حقیقی به صورت درشت خریداری شده است.

تعداد فروش: تعداد فروش های درشت را نشان می دهد.

ارزش فروش: مجموع ارزش فروش های درشت طی امروز را نشان می دهد.

درصد فروش: ارزش فروش درشت حقیقی تقسیم بر ارزش فروش حقیقی امروز نماد است. که بیانگر این است که چند درصد فروش های حقیقی به صورت درشت انجام شده است.

برآیند امروز: ارزش خرید های درشت منهای ارزش فروش های درشت نماد طی امروز

عدد مثبت یعنی در کل پول درشت وارد نماد شده است. عدد منفی یعنی در کل پول درشت از نماد خارج شده است.

برآیند به ارزش معاملاتی: برآیند امروز نماد تقسیم بر ارزش معاملات

کل به ارزش معاملات: مجموع خریدهای درشت و قدرمطلق فروش های درشت تقسیم بر ارزش معاملات. واحد آن درصد است که حداقل مقدار، صفر درصد، زمانی است که هیچ خرید و فروش درشتی در نماد صورت نگیرد و حداکثر مقدار آن 200 درصد است زمانی که تمام معاملات سهم هم خریدار و هم فروشنده حقیقی باشند و درشت معامله کرده باشند.

برآیند سه روزه: مجموع پول درشت نماد طی 3 روز گذشته (دیروز، پریروز و پس پریروز) (امروز شامل محاسبات نیست)

برآیند 5 روزه: مجموع پول درشت نماد طی 5 روز گذشته (به غیر امروز)

ارزش: مجموع ارزش سفارش های خرید (5 سطر) منهای مجموع ارزش سفارش های فروش (5 سطر) بر حسب میلیارد تومان

سرانه: متوسط سرانه سفارش های خرید (5 سطر) منهای متوسط سرانه سفارش های فروش (5 سطر) بر حسب میلیون تومان

ورود پول حقیقی، ارزش خرید های حقیقی ها منهای ارزش فروش های حقیقی ها را نشان می دهد. واحد آن میلیارد تومان است. در این ستون، ورود پول حقیقی نماد در امروز، هفتگی (5 روز معاملاتی گذشته نماد غیر امروز) و ماهانه (22 روز معاملاتی گذشته غیر امروز) نشان داده شده است.

نکته: ورود پول حقیقی به معنای خروج پول حقوقی است و بالعکس، یعنی خروج پول حقیقی معادل است با ورود پول حقوقی. معامله گران توجه داشته باشند، پول درشت حقیقی در دیده بان با ورود پول حقیقی در دیده بان یکی نیست و اکثر اوقات با هم تفاوت ارزشی دارند.

فاصله از سقف، فاصله نماد بر حسب درصد از بیشترین قیمت هفته، ماه، سال و سقف قیمتی تاریخی نماد را نشان می دهد.

فاصله از کف، فاصله نماد بر حسب درصد از کمترین قیمت هفته، ماه و سال نماد را نشان می دهد.

همانطور که بالاتر ذکر شده است منظور از هفته 5 روز معاملاتی، ماه 22 روز معاملاتی و سال 264 روز معاملاتی است.

3 روزه: بیانگر سود حقیقی افرادی است که طی 3 روز کاری گذشته سهم را خریداری کرده اند.

هفتگی: بیانگر سود حقیقی افرادی است که طی 5 روز کاری گذشته سهم را خریداری کرده اند.

دو هفتگی:بیانگر سود حقیقی افرادی است که طی 10روز کاری گذشته سهم را خریداری کرده اند.

ماهانه: بیانگر سود حقیقی افرادی است که طی 22 روز کاری گذشته سهم را خریداری کرده اند.

دوماهه: بیانگر سود حقیقی افرادی است که طی 44 روز کاری گذشته سهم را خریداری کرده اند.

3 روزه: بیانگر سود حقوقی هایی است که طی 3 روز کاری گذشته سهم را خریداری کرده اند.

هفتگی: بیانگر سود حقوقی هایی است که طی 5 روز کاری گذشته سهم را خریداری کرده اند.

دو هفتگی:بیانگر سود حقوقی هایی است که طی 10روز کاری گذشته سهم را خریداری کرده اند.

ماهانه: بیانگر سود حقوقی هایی است که طی 22 روز کاری گذشته سهم را خریداری کرده اند.

دوماهه: بیانگر سود حقوقی هایی است که طی 44 روز کاری گذشته سهم را خریداری کرده اند.

ارزش: مجموع ارزش سفارش های خرید (5 سطر) بر حسب میلیارد تومان

سرانه: متوسط سرانه سفارش های خرید (5 سطر) بر حسب میلیون تومان

ارزش: مجموع ارزش سفارش های فروش (5 سطر) بر حسب میلیارد تومان

سرانه: متوسط سرانه سفارش های فروش (5 سطر) بر حسب میلیون تومان

در ستون حقوقی، تعداد خریدار حقوقی، تعداد فروشنده حقوقی، درصد خرید حقوقی، درصد فروش حقوقی نشان داده می شود. لازم به ذکر است که درصد خرید حقیقی برابر 1 منهای درصد خرید حقوقی است . و درصد فروش حقیقی برابر 1 منهای درصد فروش حقوقی است.

همچنین جهت محاسبه ارزش خرید یا فروش حقیقی یا حقوقی کافیست مقادیر فوق را ضربدر ارزش معاملات کنید.

در ستون حقیقی، تعداد خریدار حقیقی، تعداد فروشنده حقیقی نشان داده است.

لازم به ذکر است که درصد خرید حقیقی برابر 1 منهای درصد خرید حقوقی است . و درصد فروش حقیقی برابر 1 منهای درصد فروش حقوقی است.

ارزش بازار: ارزش بازار سهم را نشان میدهد. معامله گر میتواند با استفاده از این ستون، یک معیاری از بزرگی یا کوچکی سهم نیز داشته باشد. واحد آن هزار میلیارد تومان (همت) است.

ارزش شناوری: شناوری سهم آن بخشی از سهم است که در دست سهامدار عمده نیست. حال ستون ارزش شناوری، ارزش سهام شناور سهم بر حسب هزار میلیارد تومان (همت) را نشان می دهد.

ارزش معاملات: ارزش معاملات سهم بر حسب میلیارد تومان در این ستون نشان داده می شود.

حجم معاملات: در این ستون حجم معاملات سهم بر حسب میلیون برگه نشان داده شده است.

حجم میانگین 3روزه : این ستون نشان دهنده میانگین حجم معاملات 3 روزه کاری نماد است.

حجم میانگین 5روزه : این ستون نشان دهنده میانگین حجم معاملات 5 روزه کاری نماد است.

حجم میانگین 10روزه : این ستون نشان دهنده میانگین حجم معاملات 10 روزه کاری نماد است.

حجم میانگین ماه: در این ستون میانگین ماهانه (22 روزه کاری) حجم معاملات سهم بر حسب میلیون برگه نشان داده شده است.

نکته: منظور از 22 روز کاری، 22 روزی است که سهم معامله شده است. لذا برخلاف سایت سازمان بورس (tsetmc) که به اشتباه این میانگین گیری را انجام می دهد (روزهایی که سهم بسته است، حجم معاملات را صفر در نظر میگیرد در نتیجه میانگین ماهانه حجم معاملات آن اشتباه است)، مقادیر گزارش شده در این وبسایت livetse کاملا دقیق است. همچنین مقادیر حجم هایی که قبل و بعد از افزایش سرمایه معامله می شود، نباید یکسان در نظر گرفته شود و این نیز منجر به یک اشتباه دیگر در سایت سایت سازمان بورس (tsetmc) می شود ولی در وب سایت لایو تی اس ای، حجم ها به صورت تعدیل شده هستند.

حجم مبنا: در این ستون حجم مبنای سهم بر حسب میلیون برگه نشان داده شده است.

مقایسه مقادیر این سه ستون با یکدیگر در یافتن نقد شوندگی سهم، بسیار مهم است.

یکی از کاربردهای ستون حجم به شناوری، این است که می توان فاز جمع آوری سهم را تشخیص داد.

هفتگی: در این ستون، مجموع 5 روز کاری گذشته (هفتگی) حجم معاملات سهم تقسیم بر حجم شناور امروز سهم ضربدر 100، محاسبه شده است. واحد آن درصد است.

دو هفته: در این ستون، مجموع 10 روز کاری گذشته (دو هفته) حجم معاملات سهم تقسیم بر حجم شناور امروز سهم ضربدر 100، محاسبه شده است. واحد آن درصد است.

ماهانه: در این ستون، مجموع 22 روز کاری گذشته (ماهانه) حجم معاملات سهم تقسیم بر حجم شناور امروز سهم ضربدر 100، محاسبه شده است. واحد آن درصد است.

نکته: چون این تقسیم بر سهام شناور امروز سهم شده است، امکان این که این عدد بزرگتر از 100 باشد وجود دارد.

یکی از کاربردهای ستون حجم به کل شرکت، این است که می توان فاز جمع آوری سهم را تشخیص داد.

هفتگی: در این ستون، مجموع 5 روز کاری گذشته (هفتگی) حجم معاملات سهم تقسیم بر تعداد کل سهام شرکت ضربدر 100، محاسبه شده است. واحد آن درصد است.

دو هفته: در این ستون، مجموع 10 روز کاری گذشته (دو هفته) حجم معاملات سهم تقسیم بر تعداد کل سهام شرکت ضربدر 100، محاسبه شده است. واحد آن درصد است.

ماهانه: در این ستون، مجموع 22 روز کاری گذشته (ماهانه) حجم معاملات سهم تقسیم بر تعداد کل سهام شرکت ضربدر 100، محاسبه شده است. واحد آن درصد است.

نکته: اگر درصد بالایی از سهام شرکت طی روزهای گذشته معامله شده باشد بیانگر تحرکات قوی در سهم است و باید جهت حجم مشخص شود، که ایا در جهت خالی کردن است یا در فاز جمع آوری است.

در این قسمت تعداد معاملات سهم نشان داده شده است.

نکته: یک شخص می تواند چندین بار معامله انجام دهد لذا این عدد با مجموع تعداد خریداران حقیقی و حقوقی یکسان نیست.

نسبت P/E که مخفف عبارات Price/EPS است، کلمه price به معنی قیمت و کلمه EPS نیز به معنای سود هر سهم است. نسبت P/E اصطلاحاً نسبتِ قیمت به درآمد نیز خوانده میشود. نسبت P/E در واقع انتظارات سرمایهگذاران از بازدهی آینده یک سهم را نشان میدهد

P/E سهم: در این ستون P/E سهم نشان داده شده است.

P/E گروه: در این ستون P/E گروه نشان داده شده است.

نکته: مقادیر P/E گزارش شده ttm است و forward نیست.

با استفاده از ستون قیمت در دیده بان، میتوانید نمادهای که در محدوده های قیمتی مشخصی معامله میشوند را به راحتی رصد کنید. این ستون تشکیل شده است از قیمت آخرین و قیمت پایانی است که نشان میدهد نماد زیر پایانی یا بالای پایانی بسته شده است.

همچنین میتوانید از ستون قیمت در فیلترنویسی نیز استفاده کرده و مشخص کنید که قیمت زیر اندیکاتور مورد نظر باشد یا بالای اندیکاتور باشد.

در ستون شاخص قدرت نسبی یا همان اندیکاتور RSI عدد فعلی شاخص در فریم های 5 روز (1 هفته) 10 روز (2 هفته) 14 روز (3هفته) و 22 روز (1ماه) آورده شده است. با استفاده از این اندیکاتور میتوانید نماد های که در محدوده مورد نظر خود هستند را به راحتی رصد کنید.

در ستون میانگین متحرک نمایی یا همان اندیکاتور EMA وضعیت قرار گیری خطوط بر اساس فریم های 5 روز (1هفته)، 10 روز (2هفته) و 22روز (1ماه) آورده شده است. میتوانید با استفاده از این اندیکاتور و ستون قیمت آخرین، مشخص کنید که نماد زیر میانگین متحرک مورد نظر باشد یا بالای میانگین متحرک باشد.

در ستون میانگین متحرک ساده یا همان اندیکاتور SMA وضعیت قرار گیری خطوط بر اساس فریم های 5 روز (1هفته)، 10 روز (2هفته) و 22روز (1ماه) آورده شده است. میتوانید با استفاده از این اندیکاتور و ستون قیمت آخرین، مشخص کنید که نماد زیر میانگین متحرک مورد نظر باشد یا بالای میانگین متحرک باشد.

در ستون مربوط به اندیکاتور استاک مقدار درصدی خط K و خط D آورده شده است. تنظیمات این اندیکاتور بر اساس 5-3-9 تنظیم شده است چرا که در بازار بورس این تنظیمات عملکرد بهتری دارد. همچنین میتوانید با استفاده از این ستون، نمادهای که در محدوده مورد نظرتان هست را با چند فیلتر ساده رصد کنید.

در ستون مربوط به اندیکاتور استاک مقدار درصدی خط K و خط D آورده شده است. تنظیمات این اندیکاتور بر اساس 3-1-14 همان تنظیمات پیش فرض قرار داده شده است. همچنین میتوانید با استفاده از این ستون، نمادهای که در محدوده مورد نظرتان هست را با چند فیلتر ساده رصد کنید.

در ستون مربوط به اندیکاتور MACD مقادیر اصلی اندیکاتور یعنی خط سیگنال، خط هیستوگرام و مکدی آورده شده است. همچنین تنظیمات این اندیکاتور به صورت پیش قرار داده شده است. میتوانید با استفاده از این مولفه نماد های که خط سیگنال و مکدی در حال کراس هستند را به راحتی رصد کنید.

در ستون مربوط به اندیکاتور ایچی موکو یا همان ichimoku همه عوامل تشکیل دهنده اندیکاتور یعنی خط تنکانسن، خط کیجونسن، خط سینکو اسپن A، خط سینکو اسپن A گذشته، خط سینکو اسپن A آینده، خط سینکو اسپن B، خط سینکو اسپن B گذشته، خط سینکو اسپن B آینده و چیکواسپن آورده شده است. میتوانید با استفاده از مقادیر این مولفه ها، استراتژی های مورد نظر خود را به راحتی در قالب فیلتر بنویسید.

در ستون مربوط به اندیکاتور باند بولینگر، مقادیر عددی این اندیکاتور در قالب خط بالایی، خط میانی و خط پایینی آورده شده است. تنظیمات این اندیکاتور بر اساس تنطیمات پیشفرض یعنی 20-2 است. همچنین میتوانید با استفاده از این اندیکاتور نماد های مورد نظر خود بر اساس این اندیکاتور را به راحتی شناسایی کنید.

در ستون شاخص جریان نقدینگی یا همان MFI، مقادیر مربوط در فریم های10 روز (2هفته) 14 روز (پیش فرض) آورده شده است. میتوانید با استفاده از این مقادیر، نماد های که در سطوح مورد نظر خود هست را به راحتی شناسایی کنید.

در ستون اندیکاتور Stoch RSI 14-14-5-5 مقادیر مربوط به خطوط K , D آورده شده است. همچنین توجه داشته باشید که تنظیمات این اندیکاتور بر اساس بازار بورس بهینه شده است و عملکرد بهتری دارد. میتوانید با استفاده از فیلترنویسی، نماد های که در سطوح مورد نظر خود قرار دارد را به راحتی شناسایی کنید.

در ستون اندیکاتور Stoch RSI 14-14-3-3 مقادیر مربوط به خطوط K , D آورده شده است. همچنین توجه داشته باشید که تنظیمات این اندیکاتور بر اساس تنظیمات پیش فرض است. میتوانید با استفاده از فیلترنویسی، نماد های که در سطوح مورد نظر خود قرار دارد را به راحتی شناسایی کنید.

در ستون بازار نماد های مربوط به هر بازار آورده شده است. این ستون بر اساس بازار اول (تابلوی اصلی و فرعی) و دوم بورس، بازار اول (تابلوی اصلی و فرعی) و دوم فرابورس، بازار پایه زرد فرابورس، بازار پایه نارنجی فرابورس، بازار قرمز فرابورس، شرکت های کوچک و متوسط فرابورس و بازار ابزارهای نوین مالی فرابورس آورده شده است. با استفاده از این ستون میتوانید نماد های مورد نظر خود را فیلتر کنید.

در ستون تعداد سهام، میتوان با فیلتر کردن این عنوان، شرکت های کوچک بازار را شناسایی کنید. توجه داشته باشید که مبنای این اعداد بر اساس میلیون است.

بخش دیده بان یک بخش بسیار کاربردی جهت شناسایی و رصد تحرکات نمادها است. پارامترهای مهم تابلوخوانی در این دیده بان آمده است. لذا یک ابزار بسیار عالی برای تابلوخوان ها است. با توجه به نرخ سریع آپدیت دیتا و با استفاده از قابلیت فیلتر در دیده بان، میتوان به سرعت سهم های مد نظر را شناسایی کرد و شکارهای خوبی انجام داد.

عالی🙋🏻♂️🤍

سلام مهندس

ممنون از زخمات شما

عالی

چرا دارایکم با فاصله ی زیادی از nav ابطال خود معامله میشود؟

به دلیل نداشتن بازارگردان

سلام، صندوق دارا بازار گردان یا هنوز نداره یا ضعیفه و با جو مثبت یا منفی بازار از nav فاصله میگیره

ممنون

چون مدیریت این صندوق حق تغییر پرتفوی خودش را ندارد

بدلیل نداشتن بازار گردان

چون ارزش ریال روز به روز پاینتر میاد و ارزش نداره دارا یکم رو با ان ای وی معامله بشه

چون براساس پرتفوی دارا یکم که شامل سهام بانکی وبملت وتجارت وبصار هست جاماندگی داره و زیر ارزش ذاتی این سهام هست

باسلام

صندوق دارا یکم وضعیتی استثنایی داره .صندوقی که 100 درصد آن شناور است

منابعی که برای بازارگردانی در نظر گرفته می شود منطبق با سطح شناوری آن نیست

قیمت صندوق در روز بازگشایی بیش از 20 هزار تومان شد و تا 30 هزار تومان رفت. سپس بازار نزولی شد وصندوق منابع خود را نگه داشته و نفروخته چون منابع کم بوده و بازارگردانی نمیتواند انجام دهد. در نهایت قیمتها نه تنها به NAV نزدیک نشد بلکه هیچ پولی برای بازارگردانی صندوق که خود مدیر صندوق است وجود ندارد که بخاهد قیمت را بالا بیاورد و به NAV برساند.

با عرض سلام و احترام

از مهمترین دلایل پایین بودن ناو صندوق دارا یکم می توان به ساختار مدیریتی گذشته صندوق اشاره کرد و این عقب ماندگی ، علیرغم تغییر ساختار در شهریور ماه سالجاری و شروع فعالیت بازارگردان ،بنظر میرسد بدلیل عدم رشد بالای سهم های بانکی و بیمه ای ( شرایط تحریمی و برجام ) و همچنین بعضاً استفاده از این صندوق بصورت نوسانگیری توسط فعالین بازار ، صندوق نتوانسته است نزدیک و یا فراتر از ناو خود معامله گردد ، علی ایحال در صورت رشدهای مستمر سهم های بانکی و بیمه ای صندوق و تثبیت آن در کوتاه مدت میتوان انتظار رشد صندوق دارا یکم را داشت .

بازار گردان فعال نداره اين صندوق كه بتونه يونيت خريد و فروش كنه،وقتي بازارگردان براش معرفي بشه مثل پالايش و شروع به كار بكنه،چون ميتونه يونيتها را خريد و فروش بكنه،اين فاصله با ناو صندوق كم ميشه

فکر کنم چون دارا یکم مثل پالایش بازار گردان اکتیو نداره تا واحدهای صندوق رو بخره و با حمایت به nav نزدیکش کنه

با سلام و احترام

به دلیل عدم وجود بازارگردان فعال روی نماد که نیاز به تامین منابع و اصلاح اساسنامه و …داره که انجام این امر میتونه تاثیر مثبتی روی نماد بزاره و این اختلاف و به حداقل برسونه) مثل پالایش(

البته ظاهرا استعلام ها و گزارش ها تکمیل شده و تامین منایع مالی و سایر مراحل درشرف انجامه که خبر خوبیه و به محض تصویب اعلام میشه

بنظرم گزینه مناسبی برای خرید تو محدوده مناسب میتونه باشه

اندازه بزرگ این صندوقها و توان کم بازارگردان برای کنترل عرضه و تقاضا است

با درود و احترام

با توجه به اینکه صندوق دارا یکم شناوری بسیار بالایی نزدیک به کل سهام داره، کنترل قیمتش بسیار سخت هست و پول بسیار زیادی رو میطلبه . پرتفوی صندوق هم با توجه به شرایط کنونی افق خیلی مثبتی نداره و ریسکهای سیتماتیک تهدید بزرگی براش هست. بنابراین قیمتی که صندوق درش متعادل شده بسیار کمتر از ارزش ذاتیشه. چه بسا با رشد و افق مثبت برای پرتفو قیمت ازnavهم بالاتر قرار بگیره. فعلا اما احتمالا نیازه که سهم به پارشن های درشت تر تبدیل بشه.

چون بعد افزایش سرمایه سهام جایزه محاسبه نشد و به نظر من nav اشتباه محاسبه شده.البته نداشتن بازارگردان هم موثره

توضیح بیشتر ؟

درود

صندوقهای دولتی باشناوری غیرمعمول که حتی اگر بازگردانی واسه آنهاتعریف شوددولت ورشکسته ازکجابودجه اختصاص دهد

اگربه فکرمردم بودندمیتوانستندباجمع کردن صندوق و قراردادن خودسهام دراختیارسهامدارش مشکلوحل کنند

به تازگی با فروش سهام زیرمجموعه کمی حمایت میکنند ولی حتی بفکرشان نمیرسدچطوربفروشن سهام زیرمجموعه را که حداقل خودشان ازاین فاصله سودقبل ملاحظه ای کسب کنند.

سلام، علت فاصله این صندوق از ناو ابطال نبود رکن بازارگردان مستقل با منابع کافی، شناوری بالای صندوق به همراه ارزش بازار بالای صندوق و بازه زیاد نوسان روزانه که باعث شده منابع زیادی از نقدینگی را برای کنترل فاصله قیمتی از ناو بطلبد و نبود این حجم از نقدینگی موجب فاصله قیمتی از ناو آن شده است.

اساسا اعتماد و نگاهی که سهامدارها از بدو پذیره نویسی به این دو صندوق داشتند، زمانی که مشخص شد به واسطه افزایش تقاضا با قیمتهای بیش از ارزش ذاتی و NAV خود به سهامدار خرد فروخته شده است، از بین رفت.بنظرم بی اعتمادی سهام دار، ر کن اصلی عدم هماهنگی بین ارزش ذاتی و قیمت تابلو این دو صندوق بین المللی هست.

با سلام مهمترین دلیلش . ا. نبود بازار گردان در سهم . ۲. سهم خیلی ازرلحاظ ارزش بزرگه و هرکسی نمیتونه اونرا به navتزدیک کنه.

به خاطر جو بازار و هیجان خرید که یک هفته قبل شاهد بودیم و شاخص مقاومتش را شکست

به دلیل رشد نکردن سهام و شاخص بانکی

چون بازارگردان ندارد

دارایکم به دلیل نداشتن بازارگردان و همچنین عدم تقسیم سود دریافتی، با فاصله زیادی زیر ان ای وی معامله میشود…

سلام چون رشدش با سهام مرتبط به آن هماهنگ نیست که عمدتا بانکیها هستند واز آنها عقب تر از است یا به عبارتی ریزش بیشتر از ۹۹ نبست به آنها داشته نتوانسته مثل سهما جبران کند و باید به قیمت های بالاتر برسد یا شاید تا نزدیکی سقف تاریخی

باعرض سلام و ارادت،در پاسخ به سئوال شما میتوان گفت که صندوق دارایکم به علت نداشتن یک بازارگردان تقریبا ۶۰٪زیر ارزش ذاتی خود معامله میشود.

واقعیت مشکل دارایکم و پالایش این است که منابعی باید در اختیار بازارگردان قرار بگیرد و یا بازارگردان طبق اساسنامهای که دارد به سمت منابعی برود که بتواند این اختلاف را کم کند که این موضوع مشاهده نمیشود. بازار که تقریبا از ابتدای آبان ماه راه افتاد پالایش روند خوبی داشته و بد نبوده است و حدود ۵۶ درصد از کف خود رشد داشته است. بازار نیز با رشد همراه بوده و شاخص به طور کل شرایط بهتری داشته است اما این شرایط برای دارایکم به این صورت نبوده است.

باسلام و عرض ادب و تشکر از دوستان سایت Live Tse

به نظر بنده مجموع چند عامل زیر باعث عدم رشد قیمت صندوق دارا یکم تا NAV آن شده است :

1- عدم داشتن بازارگردان در صندوق دارا یکم که می تواند با ابطال واحدها و تغییر پرتفوی صندوق به سهام مستعد رشد بانکی و بیمه ایی با عث کاهش اختلاف قیمت با NAV گردد .

2- وجود تحریم ها و عدم اجرای برجام که باعث عدم رشد گروه بانکی شده است . هم اکنون شاخص گروه بانکی حدود 40 درصد از سقف مرداد 99 پائین تر است .

3- عدم تقسیم سود سهام بانکی و به تبع آن عدم تقسیم سود صندوق دارا یکم

4- عدم سود سازی گروه بانکی به مانند گروه های فلزاتی ، پتروشیمی و پالایشی که باعث تغییر رویکرد سهامدار از گروه بانکی به گروه های مستعد رشد و آینده دار می گردد .

با عرض سلام و خسته نباشید :

پایین بودن navابطال دارایکم از چند جهت قابل بررسی است 1-عدم فعالیت بازارگردان که بتواند با خرید و فروش موثر در جهت رشد نماد شرایط بهینه را فراهم آورد که احتمال بر این است که پس از رسیدن پالایش یکم به nav فعالیت بازارگران روی نماد رارایکم نیز انجام شود.2-رشد دارایکم منوط به رشد پرتفو مربوطه-بیمه اتکایی امین -بیمه البرز- بانک ملت-صادرات و تجارت میباشد که بانک ملت دارای ذخایر بالا و ارزشمند ارزی است که پی به ای مناسبی نسبت به گروه دارد و گزارشات فصلی و ماهانه مناسبی داشته ولی در مقابل بانک صادرات و تجارت گزارشات ضعیفی در گزارشات فصلی و ماهانه داشته اند و بانک صادرات مشکل حقوقی با فولاد خوزستان نیز دارد و پی به ای بسیار بالا نسبت به گروه دارد بانک تجارت نیز پی به ای بالای گروه دارد پس از نظر بنیادی نیز به غیر از بانک ملت بقیه گزارش خوبی نداشتند-3-رشد دلار و عدم اقبال بازار به سهمهای ریالی و بانکی4- عدم نتیجه گیری موثر و مطمن از بازگشت به برجام و گشایش در زمینه تحریمها و آزاد شدن ذخایر ارزی بانکها.

سلام مخلصم

واقعیت این ۲ تا صندوق دارایکم و پالایش دست دولته و این بازیها رو صندوق هم عاملش خودشونه

حالا این اختلاف ناو بین دارا و پالایش بیشتر به خاطر ارزندگی پالایشی ها نسبت به بانکیهاست

البته نه اینکه الان بانکی ها تو این قیمت ارزنده نباشن

بلکه جو مثبت رو پالایشی ها به خاطر دلار بالاتر هست

ولی در کل هردو این صندوقها بازدهی متناسبی همراه با سهام پورتفوشون ندارن چون کنترل روشون زیاده

بدلیل اینکه بانکها فعلا محدودیت پخش سود دارند تو مجامعشون (از طرف بانک مرکزی) که بیشتر از ده درصد سودشون رو نمی تونند پخش بکنند، بخاطر همین دارایکم یه صندوقیه که صرفا ارزشمنده،صرفا تراز نامه خیلی شیکی داره و بصورت فرضی انگار سود و زیان خوبی نداره،بنابراین به نسبت صندوقی مثل پالایش که هم سود خوبی ساخته به نسبت ناوش و هم سودی که زیر شاخه هاش تو مجامعشون تقسیم کردند رو، دارایکم نداره.بخصوص اون مدیری که بیاد مصوبات مجمعی که اون مواردی که شورای عالی بورس تصویب کرده رو قاطعانه بیاد و روی صندوق دارایکم پیاده کنه رو نماد داریکم نداره.بخاطر همین هست که فاصلش از ناوش زیاده.با همه ی این ها،تحرکاتی که تو دارایکم دیده میشه کاملا مشخصه که خیلی برای معامله گران جذاب شده تو روز های گذشته.

در روزهای گذشته خریدهای سنگین حقوقی ها نه به قصد حمایت،(وقتی هفده تا حقوقی،هجده تا حقوقی میان سنگین می خرند این دیگه به قصد حمایت نیست!) بلکه به قصد سرمایه گزاری در نماد دارایکم است.

این تحرکاتی که طی دو سه هفته گذشته در نماد داریکم شاهد بودیم،خبر از اتفاقاتی است که در آینده ی نزدیک احتمالا شاهدش خواهیم بود.اینم باید در نظر داشته باشیم در بازار رو به رشد،اگر بانکیها ۲۰ درصد رشد کنند،دارایکم بخواد ده درصدم فاصلشو با ناوش کم بکنه یعنی از ۶۸ درصد برسه به ۷۸ درصد تا ۸۰ درصد، شما بجای ۲۰ درصد ،۳۲ درصد سود خواهی کرد.بنابراین بنظر میرسه دارایکم گزینه مناسبی باشه برای سرمایه گزاری.

ممنون

با سلام. خرید واحدهایی از یک صندوق سرمایه گذاری به معنی سهیم شدن در داراییهای آن صندوق است. ارزش این داراییها نیز با توجه به شرایط بازار دائما تغییر میکند. برای مثال، بخشی از داراییهای صندوق که به سهام شرکتها اختصاص یافته، با نوسانات روزانه سهام، بالا و پایین میرود. پرتفوی صندوق داریکم شامل سهام بانک ملت، بانک تجارت، بانک صادرات، بیمه اتکایی امین و بیمه البرز است که همگی سهمهای ریالی هستند. البته به دلیل اینکه بیشتر پرتفو را بانکها تشکیل میدهند از نوسانات قیمت این سه سهام بانکی بیشتر تاثیر میپذیرد. گاهی دیده میشود قیمت ناو صندوق با قیمت روی تابلوی آن اختلاف زیادی پیدا میکند که این نشان از انتظارات بازار از قیمت آینده آن صندوق میباشد. به طور مثال صندوق دارایکم که بیشتر متاثر از سه سهم بانکی ملت، تجارت و صادرات است به دلیل اعمال تحریمهای سنگین روی سیستم بانکی ایران و عدم تمایل سرمایه گزاران به خرید این سه سهام بانکی که قاعدتا منجر به افت قیمت آنها میشود باعث واکنش منفی بازار به صندوق دارایکم میگردد و به این معناست که بازار انتظار کاهش قیمت ناو این صندوق را در آینده دارد. البته از طرف دیگر در شرایط عکس اگر تحریمها برداشته شود و تقاضا روی این سه سهام بانکی افزایش یابد بالطبع انتظار رشد خوبی از صندوق دارایکم خواهیم داشت.

چندتا مورد رو میشه درنظر گرفت

1- نداشتن بازارگردان درست مشخص

2-نداشتن اساسنامه مشخص و دقیق

3- به علت تحریم و نداشتن افق مثبت روی محتوای سهام صندوق چون اکترا بانکی هستن و غیر بنیادی

با سلام به نظر من به دلایل زیر میتون باشه :

نوسانات قیمت ارز و مشخص نبودن نرخ تسعیر ارز

در ترازنامه های بانکها قسمت مشکوک الوصول وجود دارد که در صورت عدم وصول میتواند باعث کاهش سود شود

بانکهای بزرگ تحت نفوذ دولت و در دست دولت است که میتواند با دستورات حاکمیتی باعث اختلال و زیان بانکها شود

بانکها در خط اول تحریمها هستند

موضوع اف ای تی اف که میتواند بانکهای ایران را منزوی کند

امکان خروج پول توسط مردم و به هم خوردن محاسبات بانکها

کاهش تمایل دریافت کنندگان تسهیلات به خاطر تغییرات نرخ بهره که میتواند درآمد زایی بانکها را دچار مشکل کند

هزینه ها و استهلاک و …. برای املاک و سیستم پرسنلی بیش از حد بانکها در شعب بانکها

تحت نظارت بودن بانک مرکزی که میتواند دستوری سیستم شان را دچار مشکل کند

وابستگی بانکها به سیاستهای پولی

ممنون

با سلام

1- شرکتهای حقوقی تمایل چندانی به خرید این نمادها ندارند.بررسی دقیق روند این نمادها، نشان می دهد شرکت های حقوقی کمتر از 2 درصد معاملات روزانه، خریدار این صندوق ها بوده اند. معامله پایین تر از NAV ابطال نشان می دهد عده ای از خریداران این صندوق ها که حداقل 2 ماه منتظر بازگشایی این نمادها بوده اند، حاضرند بدون کسب سود، آن را واگذار کنند.

2-دارایکم بازارگردان ندارد والزام به بازارگردانی صندوق دولتی دارایکم باید انجام شود .در واقعیت مشکل دارایکم و پالایش این است که منابعی باید در اختیار بازارگردان قرار بگیرد و یا بازارگردان طبق اساسنامهای که دارد به سمت منابعی برود که بتواند این اختلاف را کم کند که این موضوع مشاهده نمیشود.

بزرگترین مشکل صندوق دارا یکم مشکلاتی است که در اساسنامه صندوق وجود دارد و تغییر اساسنامه نیاز به تایید هیت دولت می باشد و ساختار نامناسب این اساسنامه با اینکه دولت واحد های سمایه گذاری ای صندوق را فروخته است ولی هنوز مدیرت آن دولتی میباشد با اینکه این صندوق با تغییر اساسنامه به صندوق بخشی هم تبدیل شد و بازارگرادان پیدا کرد ولی اهم مشکل که همون مدیریت دولتی است هنوز برقرار می باشد تغیر مدیریت به نحوی که مدیریت اختیار تغییر پرتفو رو داشته باشد قطعا گام مهمی برای اصلاح این صندوق است

دومین نکته مهم بی اعتمادی مردم رکن اصلی عدم هماهنگی بین ارزش ذاتی و قیمت تابو این صندوق می باشد

سومین نکته عدم جابجایی واحد های صندوق می باشد به نحوی که مدیریت بتواند در هر شرایطی تغییر پرتفو رو ایجاد کند مثلا در حال حاضر هیچ بانک خصوصی در این صندوق نیست با اینکه بانک های خصوصی گاهاا سود دهی بیشتری از بانک های دولتی دارند دادن اختیار تام و مدیریت غیر دولتی باعث می شود که واحد های صندوق همیشه در حال تغییر از بانک های زیان ده به سود ده و سرمایه گذاری های بهتر انجام شود

چهارمی نکته مهم در مورد فاصله ناو تا قیمت تابلو هم مربوط به بحث های برجامی و مشکلات بانک هاا در تحریم هاا ست که منجر به عدم آینده روشن و شفاف در مورد درآمد های بانک ها می باشد.

پنجمین نکته دوباره بر میگرده به عدم داشتن مدیر با اختیار کامل همه امروز میدانن مدیریت های دولتی بر بانک ها ی دولتی در بیشتر مواقع برای نگه داشتن صندلی مدیریتی خود در بانک باید جوابگوی نیاز های دولت باشند و گوش به فرمان دولت (این دیگه بیشتر باز نمیکنم دیگه خودتونمیدونید که چه زیان هایی این خودشیرینی هاااا به بانک ها وارد میکنه )

عدم آینده روشن با وجود تحریم هاا و عدم دسترسی به سویفت و …… زیاده کردن بانک های دولتی مدیریت ناکارآمد و دولتی عدم داشتن اختیار تام مدیر و بی اعتمادی مردم

ممنون

نداشتن بازار گردان فعال و بالا بودن شناوری سهم

دولتی بودن دارایکم نداشتن هیئت مدیره ی که از سهامداران حقیقی تشکیل شده باشد عدم بازار گردان تا واحدهای صندوق را متعادل کنه

نوسانگیری با ربات یا هر چیز دبگه ای زیرا برا نوسانیگران جذاب هست سریع بالا را میدن و پایین بر میدارن و گردش مالی در این صندق و پالایش بالا هست

اساسا اعتماد و نگاهی که سهامدارها از بدو پذیره نویسی به این دو صندوق داشتند، زمانی که مشخص شد به واسطه افزایش تقاضا با قیمتهای بیش از ارزش ذاتی و NAV خود به سهامدار خرد فروخته شده است، از بین رفت.بنظرم بی اعتمادی سهام دار، ر کن اصلی عدم هماهنگی بین ارزش ذاتی و قیمت تابلو این دو صندوق بین المللی هست.

سلام و عرض ادب

به نظر من چون صندوق بازار گردان نداشته و یا عملکرد محدودی که داشته حتی قبلا ثابت بوده و بدون اختیار و با توجه به شناوری ۱۰۰ در صدی صندوق و وابستگی که به ارزش سهام متشکل اعم از بانکی و بیمه ای که داره باعث شده نسبت به ارزش دارای قیمت پایانی تحت تاثیر واقع بشه و تفاوت ۴۳ درصدی با ناو ایجاد بشه

در نتیجه هم میتونه با افزایش ارزش سهام صندوق به ناو برسه و هم با عملکرد بازارگردان مبتونه با عملیات صدور و ابطال دوره ای و متعدد ارزش سهام صندوق و ناو صندوق را برابر کنه

در نتیجه با رشد سهام بانکی میتونه رشد کنه و به ناو خود برسه

با سلام . مهمترین دلایلش . اولا نبود بازار گردان در سهم.و دوما سهم از لحاظ مارکت خیلی بزرگتر از صندوق های دیگر است که نیاز به حداقل دو بازار گردان یا یک بازار گردان با نقدینگی مکفی است. در اصل بخام بگم فعلا منابع مالی دولت به بازار گردان دارایکم اختصاص نداده

سلام ۱) ارزش ذاتی این صندوق و یا همان nav صندوق اشتباه محاسبه شده و این اشتباه هر روزه با جاگذاری قیمت پایانی در یک فایل اکسل و آپدیت کردن ناو تکرار میشود ۲) به دلیل اینکه صندوق در قیمت ده ت عرضه شد و بسیاری از افراد که در سود بودند یا در قیمت های سر به سر میتوانستند از صندوق خارج شوند و به ناو اهمیتی نمیدادند ۳) دلیل دیگر آنکه این صندوق بازگردان ندارد ۴) در آخر اینکه این صندوق و صندوق پالایش بچه های سر راهی هستند و یک دلیل عرضه آنها در آن مقطع زمانی جمع آوری بخشی از نقدینگی در دست مردم بوده است و درست حساب کردن ناو صندوق اهمیتی نداشت ، با خرید واحدهای این صندوق حتی در حجم بالا سیت های مدیریتی به خریدار منتقل نمیشود بنابراین تفاوت با ناو میتواند یک محرک و جذابیت ظاهری برای جذب خریدار و جمع آوری نقدینگی در آن مقطع زمانی از مردم ، بدون نگرانی از انتقال سید مدیریتی میتواند باشد.

ممنون میشم بیشتر توضیح بدید

باعرض سلام و ارادت،در پاسخ به سئوال شما میتوان گفت که صندوق دارایکم به علت نداشتن یک بازارگردان تقریبا ۶۰٪زیر ارزش ذاتی خود معامله میشود.

واقعیت مشکل دارایکم و پالایش این است که منابعی باید در اختیار بازارگردان قرار بگیرد و یا بازارگردان طبق اساسنامهای که دارد به سمت منابعی برود که بتواند این اختلاف را کم کند که این موضوع مشاهده نمیشود. بازار که تقریبا از ابتدای آبان ماه راه افتاد پالایش روند خوبی داشته و بد نبوده است و حدود ۵۶ درصد از کف خود رشد داشته است. بازار نیز با رشد همراه بوده و شاخص به طور کل شرایط بهتری داشته است اما این شرایط برای دارایکم به این صورت نبوده است.

با عرض سلام و احترام

از مهمترین دلایل پایین بودن ناو صندوق دارا یکم می توان به ساختار مدیریتی گذشته صندوق اشاره کرد و این عقب ماندگی ، علیرغم تغییر ساختار در شهریور ماه سالجاری و شروع فعالیت بازارگردان ،بنظر میرسد بدلیل عدم رشد بالای سهم های بانکی و بیمه ای ( شرایط تحریم و برجام ) و همچنین بعضاً استفاده از این صندوق بصورت نوسانگیری توسط فعالین بازار ، در حال حاضر صندوق نتوانسته است نزدیک و یا فراتر از ناو خود معامله گردد ، علی ایحال در صورت رشدهای مستمر سهم های بانکی و بیمه ای صندوق و تثبیت آن در کوتاه مدت میتوان انتظار رشد صندوق دارا یکم را داشت .

زمانبر بودن فرایند فروشاز مهمترین دلایل این اتفاق را میتوان تاخیر در افزوده شدن صندوق مالی یکم به پرتفو برشمرد. دارا یکم در ابتدا به دو صورت قابل خرید بود، افراد دارای کد بورسی که حداقل در یک کارگزاری بورس حساب فعال داشتند میتوانستند از سامانه معاملات و بهصورت مستقیم تقاضای خود را ثبت کنند.

سایر افراد حقیقی که کد بورس نداشتند نیز با مراجعه به بانکها و یا صورت غیرحضوری و بر اساس کد ملی خود امکان خرید واحدهای این صندوق را تا سقف دو میلیون تومان داشتند.

در هفته قبل از شروع معاملات ثانویه اعلام شده بود که صندوق ETF دارا یکم در پرتفوی خریداران قرار میگیرد که اتفاق نیفتاد و همچنین بسیاری از افرادی که حتی از سامانه کارگزاریها این صندوق را خریده بودند، به دلیل اختلال در برخی سامانهها نمیتوانستند دارایی خود را ببینند و چه برسد که سفارش فروشی ثبت کنند.

بسیاری از خریدارانی که خارج از سیستم سپردهگذاری پذیرهنویسی کرده و پس از آن کد بورسی خود را دریافت کرده بودند، به خاطر تعلل خود یا ضعف اطلاعرسانی و ناهماهنگیهای موجود میان نهادهای ذیربط نمیدانستند از چه طریقی نسبت به فروش دارایی خود اقدام کنند.

شلوغی کارگزاریها و فرایندهای تغییر کارگزار ناظر نیز مزید بر علت شد تا سرعت واکنش افرادی که قصد فروش داشتند، کم شده و تازه پس از گذشت یک هفته سمت عرضه تقویت شود.

عدم ترس از فروشارزش روز صندوق مالی یکم به دلیل خلوت بودن سبد داراییهای آن به راحتی قابل تخمین است و از همان ابتدای پذیرهنویسی افراد میتوانستند با محاسبه جمع ارزش پنج شرکت سرمایهپذیر به ارزش کل داراییهای صندوق دست یابند.

پس از درج مقدار NAV در سیستمها و کشف قیمت دارا یکم افراد بیشتری به بازدهی کوتاه مدت سرمایهگذاری خود پی برده و رالی صعودی شکل گرفته، در هفته اول بازدهی ۲۰۰ درصدی را اعلام کردند و این اتفاق باعث شد تا افراد بیشتری به امید کسب این سود استثنائی اقدام به فروش کنند و مانع رشد بیشتر قیمت شوند.

از آنجایی که تصمیم فروش یک دارایی که سودآوری خوبی داشته در مقایسه با دارایی زیانده کار راحتتری است، دارندگان دارا یکم از ارزانفروشی واحدهای این صندوق واهمه زیادی نداشتند.

دامنه نوسان و حجم مبنادر حالی که وجود محدودیت دامنه نوسان در روندهای صعودی به مذاق بسیاری از سرمایهگذاران خوش نمیآید، اغلب صندوقهای سرمایهگذاری قابل معامله در بورس بدون چنین محدودیتی خرید و فروش میشدند.

وجود محدودیت حجم مبنا در نمادهای بورسی و فرابورسی نیز مانع از رشدهای سریع قیمت در نمادهایی با نقدشوندگی پایینتر میشد، به نحوی که سهمی که حجم معاملات آن به راحتی با تشکیل صف خرید کاهش مییافت نمیتوانست همگام با سایر سهمها از رشد شاخصها استفاده لازم را ببرد و به اصطلاح قیمت پایانی خود را پر کند.

پس از بازگشایی دارا یکم و رشد روزانه بیش از ۱۰ درصدی قیمت آن، نگاه افرادی که از محدودیتهای موجود در بازار سهام خسته شده بودند، به سمت صندوق دولتی مالی یکم جلب شد و به امید کسب سود خیلی زیاد در قیمت بالای NAV اقدام به خرید واحدهای این صندوق کردند.

توقف مکرر معاملات دارا یکم به دلیل قیمت زیاد آن سرانجام باعث شد که برای صندوقهای ETF «سهامی» و «مختلط» محدودیت ۱۰ درصدی نوسان قیمت اعمال شود و دخالتهای نهاد ناظر بازار شکل قانونیتری به خود گرفته و معاملات سایر صندوقها نیز تحتالشعاع این اتفاق قرار گیرد.

افت قیمت در هفته دوم و ادامهی روند آن آرزوی خریداران جدیدالورود را نقش بر آب کرد و باعث شد برای جلوگیری از ضرر بیشتر به گروه فروشندگان بپیوندند و معاملات را از تعادل خارج کرده و خاطر سایر سرمایهگذاران را مکدر سازند.

مابقی صندوقهاذهنیت مثبت خریداران واحدهای این صندوق عرضههای بعدی دولت در قالب صندوقهای مشابه را جذابتر از قبل خواهد کرد و افرادی که در مرحله اول نظارهگر بودند با آگاهی از تغییر و تحولات بورس از طریق رسانهها و همچنین آشنایان و اطرافیان به فکر شرکت در مراحل بعدی این طرح ملی افتادهاند.

خبر عرضه قریبالوقوع باقیمانده صندوق واسطهگری مالی یکم با در نظر گرفتن سهمیه پنج میلیون تومانی هر نفر (جمع هر دو مرحله) عاملی شد تا علاقهمندانی که برای اخذ مابقی سهمیه خود نقدینگی لازم را نداشتند، به فروش واحدهای خود اقدام کرده و به کاهش بیشتر قیمت «دارا یکم» دامن زنند.

دلیل خاصی نداره، چون به علت تقاضای زیاد مردم به قیمت بالاتر از ارزش ذاتی فروخته شد باعث ازبین رفتن بی اعتمادی مردم شد

با سلام و خسته نباشید برای سایت خوبتون….از جمله دلایل اصلی اختلاف NAV با قیمت شناوری بالای سهم و نداشتن بازارگردان مشخص میباشد . با سپاس

با سلام

عدم وجود بازار گردان در اساسنامه ی صندوق

شناوری بالای سهم نزدیک 93 درصد با ارزش 8 همت

که حجم عظیمی از سرمایه برای بازارگردانی و حمایت از معاملات صندوق نیاز هست

با سلام مجدد . همپاسخ مسابقتونو دادم هم حدس و نظرم درست بود .امروز با تایید اصلاح اساسنامه دارا رنج مثبت کشید .نه تنها کد تخفیف ندادین که هنوز نظرمو تایید هم نکردین!

عالی بود ممنون از شما استاد گرامی

سلام کاش میشد این فیلم آموزشی دیدبان رو دانلود کرد

سلام وقت بخیر. قابل دانلود هست توسط نرم افزارهای مدیریت دانلود- همچنین در کانال تلگرام هم این اموزش قرار داده شده.

بسیارعایست

مهندس یه پیشنهاد دارم برای طراحی گرافیک دیده بان برای بهتر خوندن دیتا. قسمت تب تنظیمات یه مقدار درشت و بزرک هست و اعداد دیتا زیرشون پراکنده و فاصله دار که پیدا کردن سهت میشه. اگه بشه مقداری اون تب بالا رو کوچکتر کرد دیتاها نزدیکتر میشه و راحتتر خونده میشه

سلام پیشنهاد شما به تیم فنی ارسال شد. 🌹

سلام قسمت پول درشت ، کل به ازرش معاملات توضیحی نداره ممنون

سلام. اضافه شد. ممنون بابت یاداوری

سپاس فراوان از تیم حرفه ای livetseبرای تنظیمات چینش دیده بان قبلا تنظیمات بالای صفحه بود الان نتونستم پیدا کنم امکان داره راهنمایی بفرمایید

سلام وقت بخیر. از منوی سمت راست میتونید گزینه سایر تنظیمات رو انتخاب کنید سپس به تنظیمات ستون بروید.

برای من تنظیمات ستون نداره

از منوی سمت راست، گزینه سایر تنظیمات رو انتخاب کنید.

ممنونم از اموزش خوب شما

خواهش میکنم لطف دارید 🌹🙏